Arvonlisävero (ALV) on kulutusvero, jonka tavaran tai palvelun myyjä lisää myyntihintaan. Myyjä perii arvonlisäveron ostajalta aina kun tavara tai palvelu myydään ja tilittää sen valtiolle.

Arvonlisäverollista toimintaa harjoittava yritys saa lähtökohtaisesti vähentää ostamistaan tavaroista ja palveluista ostohintaan sisältyvän arvonlisäveron, kun hyödyke on hankittu verollista liiketoimintaa varten. Näin ollen arvonlisäveron maksaa viime kädessä kuluttaja, koska palvelu- tai tuotantoketjussa toimivat yritykset saavat vähentää arvonlisäveron hankinnoistaan.

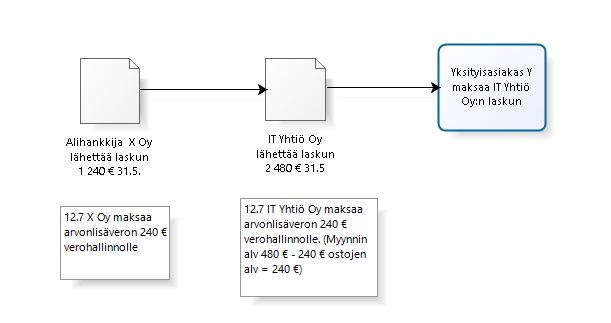

Arvonlisävero, esimerkki

Esimerkiksi Alihankkija X Oy myy ohjelmisto kehityspalveluita IT Yhtiö Oy:lle 1000 eurolla + alv 24%. X Oy:n laskun loppusummaksi tulee 1240 euroa. Molemmat yhtiöt harjoittavat arvonlisäverollista toimintaa ja saavat vähentää arvonlisäveron hankinnoistaan.

Eli IT Yhtiö Oy saa vähentää Alihankkija X:n laskuun sisältyvän 240 euron arvonlisäveron. IT Yhtiö Oy myy oman palvelunsa eteenpäin 2000 eurolla + alv 24% yksityisasiakas Y:lle, eli laskun loppusummaksi tulee 2480 euroa. Vero ei siis kertaannu tässä tapauksessa yritysten välisessä kaupassa, koska se on vähennyskelpoinen. Yksityisasiakas Y ei saa vähentää arvonlisäveroa, joten hänen kustannuksekseen tulee koko 2480 euroa.

Arvonlisäveron poikkeukset ja verokannat

Arvonlisävero lisätään laskuihin riippumatta siitä, onko ostaja yritys vai kuluttaja. Poikkeuksena tähän sääntöön on rakennusalan käännetty arvonlisäverotus. Myöskään ostavan yrityksen arvonlisäverovelvollisuus ei vaikuta siihen, lisätäänkö myyntilaskuun arvonlisävero. Ulkomaankaupan arvonlisäverotus on tapauskohtaista ja osaava tilitoimistokumppani auttaa ulkomaankaupan arvonlisäverojen kanssa mielellään.

Arvonlisäverollista toimintaa harjoittavan yrityksen on ilmoittauduttava arvonlisäverollisten rekisteriin. Poikkeuksena on vähäinen liiketoiminta kun tilikauden (12 kuukauden ajalta) liikevaihto on alle 10 000 euroa. Vaikka liikevaihto jäisi tämän rajan alle voidaan arvonlisäverolliseksi kuitenkin rekisteröityä. Asiaa käsitellään tarkemmin myöhemmissä kirjoituksissa.

Tavaroiden ja palveluiden verokannat:

- 24% yleinen verokanta: useimmat tavarat ja palvelut

- 14% alennettu verokanta: elintarvikkeet, rehu-, ravintola- ja ateriapalvelut

- 10% alennettu verokanta: kirjat, lääkkeet, liikuntapalvelut, elokuvanäytökset, kulttuuri- ja viihdetilaisuuksien sisäänpääsy, henkilökuljetus, majoituspalvelut

Arvonlisäverotuksen ulkopuolelle on jätetty mm. seuraavia toimintoja.

- Kiinteistöjen ja osakehuoneistojen myynti ja vuokraus

- Terveyden- ja sairaanhoito sekä sosiaalihuolto

- Arvonlisäverolaissa erikseen määritellyt koulutuspalvelut

- Rahoitus- ja vakuutuspalvelut

- Arvonlisäverolaissa erikseen määritellyt tekijänoikeuksista ja esiintymisistä saadut korvaukset

- Postin yleispalvelut

Lisätietoja arvonlisäverotukseen löydät Verohallinnon sivuilta.

Startupin taloushallinto -artikkelisarjan muut osat:

Osa 1. Kirjanpidon järjestäminen. Mihin tarvitsen tilitoimistoa?

Osa 3. Osakeyhtiön perustaminen

Osa 4. Työntekijän palkkaaminen

Osa 5. Business Finland -projektien kirjanpito ja raportointi

Osa 6. Tuotekehitysmenojen aktivointi

Muita hyödyllisiä materiaalejamme

Verkkokaupan ALV-uudistus ja arvonlisäverojen käsittely

Startupin taloushallinto -opas

Aikaisen vaiheen kasvuyrityksen on hyvä ottaa huomioon tiettyjä taloushallinnon lainalaisuuksia ja niksejä. Startup-oppaasta löydät vinkit fiksuun startupin taloushallintoon.

Oppaan aiheina esimerkiksi:

- Kirjanpidon järjestäminen

- Työntekijän palkkaaminen

- Kehittämismenojen aktivointi

- Business Finland -projektien seuranta

- Milloin tarvitset tilintarkastajan?