Yrityksen käyttöpääoma tarkoittaa yrityksen toimintaan sitoutuneita varoja eli käytettävissä olevaa rahaa. Esimerkiksi laskutat aina kuukauden lopussa 14 päivän maksuehdolla, jolloin asiakas maksaa sinulle seuraavan kuukauden puolivälissä. Työntekijöille kuitenkin maksat palkat jo kuun lopussa. Tällöin tarvitset käyttöpääomaa, koska maksat työntekijöille palkat ennen kuin saat asiakkailta suorituksen lähettämääsi myyntilaskuun.

Joillakin toimialoilla yleisempää on negatiivinen käyttöpääoma, eli toimintaan ei sitoudu varoja. Esimerkiksi ravintolat saavat myyntituotot yleensä hyvin nopealla syklillä, kun maksutapana on kortit ja osin käteinen. Palkat ja hankinnat maksetaan viiveellä, jolloin käyttöpääoman tarve on alhainen tai jopa negatiivinen.

Asiantuntijapalveluissa suurin kulu käytännössä aina ovat palkat ja palkkojen sivukulut. Sen jälkeen tulee usein toimitilavuokrat, ellei toimita asiakkaiden tiloissa tai etänä kotitoimistoista käsin. Palkkapäivään voit vaikuttaa. Palkkojen sivukulujen eräpäivistä ei voi neuvotella, mutta palkkapäivällä on näihinkin merkitystä. Toimitilavuokrat erääntyvät käytännössä aina kuun alussa.

Käyttöpääoman optimointi kiteytyy asiantuntijapalveluissa palkkapäivään ja myyntilaskutukseen. Palkkojen ja toimitilakulujen lisäksi muut kulut ovat usein aika pieniä. Vaikka saisitkin näihin pitkät maksuehdot, nämä eivät enää merkittävästi vaikuta käyttöpääoman määrään.

1. Palkkapäivä

Älä missään nimessä maksa palkkoja kuluvalta kuukaudelta esimerkiksi 15. päivä tai 25. Päivä! Palkkapäivään voit vaikuttaa ja sen kautta myös palkan sivukulujen maksupäivään. Tarvitset käyttöpääomaa, koska maksat työntekijöille palkat ennen kuin saat asiakkailta suorituksen lähettämääsi myyntilaskuun.

Aseta palkkapäivä aina ansaintakuukautta seuraavan kuukauden puolelle. Esimerkiksi 10. tai 15. päivä. Eli esimerkiksi elokuun palkka maksetaan syyskuun 15. päivä. Tällöin palkoista perityt ennakonpidätykset ja palkan päälle maksettava sairausvakuutusmaksu erääntyvät maksettavaksi yllä olevassa esimerkissä lokakuun 12. päivä.

Jos palkkapäivä on aina kuun viimeinen, eli esimerkissä elokuun 31. Tällöin ennakonpidätys ja sairausvakuutusmaksu erääntyvät 12.9. maksettavaksi. Yllä olevaan esimerkkiin verrattuna maksat siis kuukautta aikaisemmin nämä verottajalle.

Lähtökohtaisesti palkkapäivä on vapaasti sovittavissa. Työehtosopimuksissa voi olla määräyksiä palkanmaksupäivästä, mutta nekin ovat yleensä sovittavissa. Tuntipalkkaisille työntekijöille tulee työlainsäädännön pohjalta maksaa palkka kaksi kertaa kuussa. Tätä ei virallisesti saisi sopia toisin, mutta aika yleistä on se, että tuntipalkat maksetaan myös kerran kuussa. Lisää palkkauksesta Uuden työnantajan oppaastamme.

Laita palkkapäivä kuntoon heti yritystoiminnan alkumetreistä alkaen. Jos mokaat tämän, on palkkapäivän vaihtaminen myöhemmin haasteellista. Työntekijät ovat virittäneet oman henkilökohtaisen taloutensa palkkapäivän mukaan ja muutos aiheuttaa säätöä.

2. Myyntilaskutus

Laskuta aina etukäteen, jos se on mahdollista. Projekti liiketoiminnassa lähetä heti projektin alussa esimerkiksi 20-30% lasku projektin loppusummasta. Laskuta projektin kuluessa 2-3 erää ja viimeinen erä mahdollisimman pieneksi projektin päätyttyä. Joskus asiakkailta kuulee tarinoita, että he myivät projektin ja laskuttivat sen projektin valmistuttua. Sitten asiakas reklamoi ja jättää laskun kokonaan maksamatta. Tällaiset tilanteet välttää tehokkaasti laskuttamatta jo projektin aikana.

Tuntiveloitteistakin palvelua voi laskuttaa etukäteen. Jos asiakas esimerkiksi sitoutuu ostamaan vähintään tietyn määrän tunteja kuukausittain. Miksi tällöin pitäisi laskuttaa jälkikäteen? Laskutuksen voi tasata seuraavan kuun laskulla, mikäli tunteja tehtiin vähemmän tai enemmän. Neuvottele asiakkaan kanssa ja ehdota rohkeasti eri tyyppisiä laskutusmalleja, joissa raha kotiutuu nopeammin.

Älä anna asiakkaalle pitkiä maksuehtoja. Asiantuntijapalveluissa 14 pv netto on tyypillisin maksuehto. Jos joudut tarjoamaan pidemmän maksuehdon ja hankkimaan sitä varten rahoitusta käyttöpääomaa varten, niin huomioi pidempi maksuehto hinnoittelussa.

Joskus pitkä maksuehto asiakkaaseen päin voi olla kilpailuetu, mutta siitä pitää myös laskuttaa enemmän. Eli huomioi hinnoittelussa pidempi maksuehto.

Valvo myyntisaatavia ja lähetä ensimmäinen muistutus 7pv eräpäivän jälkeen. Siirrä lasku perintään 14 päivää muistutuksen lähettämisestä. Yritysasiakkaille ei tarvitse lähettää kahta maksumuistutusta. Voit toki muistutuksen lähettämisen jälkeen myös soittaa asiakkaalle ja kysyä miksi maksu viipyy, ennen kuin siirrät saatavan perintään. Saatavien hallinnan voi myös ulkoistaa, jolloin perintätoimisto valvoo puolestasi saatavat.

3. Käyttöpääoman optimointi rahoittamisen kautta

Pankin tililimiitti

Tililimiitti on hyvä rahoitusmuoto, mikäli käyttöpääoman tarve vaihtelee kuukauden sisällä. Eli esimerkiksi palkkapäivänä limiittiä tarvitaan ja siitä parin viikon päästä asiakkaalta kertyvistä suorituksista kertyy sisääntulevaa rahaa niin, että limiitti menee nollille.

Tililimiitti tarkoittaa sitä, että pankkitili voi mennä miinuksen puolelle sovitun limiitin rajoissa. Esimerkiksi saat pankista sovittua 100 000 euron limiitin. Pankki perii limiitin summasta sovittua provisiota, vaikka limiittiä ei käytettäisi ollenkaan. Provision määrä karkeasti lähtee ~1% tasosta ylöspäin. Sen lisäksi limiitin käytöstä maksetaan korkoa pankille. Yrityksen luottoluokitus vaikuttaa merkittävästi pankin hinnoitteluun, eli miten paljon provisiota ja korkoa pankki perii.

Factoring

Factoring-rahoituksessa otetaan lainaa myyntisaatavia vastaan toisin sanoen laskurahoitus. Myyntisaatavat toimivat lainan vakuutena. Yleensä rahoitusaste on 70-80 % väliin laskun loppusummasta. Factoring sopii kertaluontoiseen tai jatkuvaan laskutukseen.

Lähetät 1000 euron laskun asiakkaalle. Lasku lähetetään factoring yhtiölle, joka lisää laskuun oman siirtolausekkeen, jossa lukee, että saatava on siirretty factoring yhtiölle ja asiakkaan tulee maksaa se sinne. Sen jälkeen he lähettävät laskun loppuasiakkaalle. Factoring-yhtiö maksaa yrityksellesi heti 70-80% laskun loppusummasta sekä vähentää oman komissionsa tilityksestä. Loput tilitetään, kun asiakas on maksanut laskun factoring-yhtiölle. Näin saat käyttöpääomaa, ilman odottelua.

Mikäli loppuasiakas ei maksa laskua factoring-yhtiölle, maksat itse lainan takaisin rahoittajalle. Jotta saat rahoitusta laskulle, on asiakkaan oltava luottokelpoinen.

Factoring-palvelun hinta riippuu laskun maksuehdosta. Mitä pidempi maksuehto, sitä suurempi komissio on. Vuosikorot factoringissa alkavat yleensä n. 10% tasoilta aina 30% tasoille. Vuosikorko tarkoittaa rahan hintaa, esimerkiksi jos saat pankista 4% korolla lainan, niin se on verrannollinen edellä mainittuihin. Pankkien tarjoamat factoring-palvelut ovat yleensä edullisimmat komissioiltaan. Pankkien järjestelmät ja raportit eivät kuitenkaan ole pysyneet muiden toimijoiden perässä, mikä näkyy palvelun käytettävyydessä. Factoring-rahoitus ei siis ole edullisimmasta päästä oleva rahoitusmuoto. Mikäli saat muilla rahoitusvaihtoehdoilla katettua rahoitustarpeet, niin käytä ne ensin.

Pankkilaina

Pankista nostettavalla lainalla voi myös hyvin rahoittaa käyttöpääoman tarpeita. Yrityslainoissa laina-ajat ovat lyhyempiä, tyypillinen laina-aika on noin viisi vuotta. Alkuun voi neuvotella lyhennysvapaata esimerkiksi puoli vuotta. Sen jälkeen maksat lainaa takaisin pankille lyhennyksinä. Yrityslainat ovat tyypillisesti tasalyhenteisiä, eli lyhennyksen määrä pysyy samana kokoajan. Koron määrä vaihtelee maksuerittäin, jos korko pysyy samana, niin koron määrä pienenee kuukausittain lainan pääoman pienentyessä.

Katso aiheesta meidän webinaari täältä:

Myyntisaatavien myynti

Ero factoring-palveluun on se, että luottoriski siirtyy. Eli myyntilaskun ostava taho kantaa saatavasta luottoriskin. Jos siis myyt laskun, ulkoistat laskutukseen liittyvän riksin. Tämän vuoksi huonon luottoluokituksen omaavien asiakkaiden saatavia ei osteta. Saat heti tilityksen koko laskusta, tilittäjän pidättäessä kuitenkin oman komissionsa. Komission suuruus riippuu maksuehdosta, lyhyt maksuehto on edullisin ja pidemmät kalliimpia. Joka tapauksessa tämä on factoringia kalliimpi vaihtoehto vaikkakin ketterämpi.

Mikäli asiakas reklamoi myydystä laskusta, joudut lunastamaan saatavan takaisin rahoitusyhtiöltä.

4. Arvonlisäverotukseen liittyvä vinkki

Mikäli laskutat toteumaperusteisesti tehdyistä töistä aina kuun lopussa, päivää lasku seuraavan kuukauden ensimmäiselle päivälle. Näin lykkäät arvonlisäveron maksun kuukautta pidemmälle. Pyydä kirjanpitäjää jaksottamaan lasku kirjanpidossa kohdekuukaudelle.

Mikäli laskutat tuntiveloitteisesti jälkikäteen, sovi laskutusjaksoksi puoli kuukautta. Eli laskuta 15. päivä kuun alun työt. Kuun lopussa jälkimmäinen, kuitenkin huomioiden yllä mainittu laskun päivääminen. Eli 16.-31. päivien töiden lasku päivätään seuraavan kuun ensimmäiselle päivälle. Jaksotus tehdään ilman arvonlisäveroa. Lisää ”alveista” Verotoimiston sivuilta.

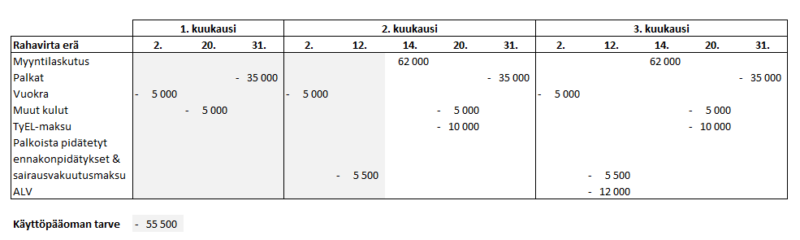

Laskelmat käyttöpääoman sitoutumisesta

Kuvitteellinen asiantuntijayritys työllistää 10 henkilöä. Asiakkaiden oletetaan maksavan laskut eräpäivänä. Tosielämässä näin ei toki aina tapahdu. Esimerkki on myös yksinkertaistettu arvonlisäverotuksen osalta, ostot eivät tässä esimerkissä sisällä vähennettävää arvonlisäveroa. Optimoi käyttöpääoma esimerkiksi näin.

Laskelma 1

- Myyntilaskutus tehdään aina kuun lopussa 14 pv maksuehdolla.

- Työntekijöiden palkkapäivä on kuukauden viimeinen päivä.

- Työntekijöiden bruttopalkat ovat yhteensä 40 000 euroa.

- TyEL-maksu palkoista 10 000 euroa.

- Palkoista pidätetyt ennakonpidäykset 5000 e ja sairausvakututusmaksu 500 e, eli yhteensä 5500 euroa.

- Muut kulut 5000 euroa, maksetaan kuukausittain 20. päivä.

Käyttöpääoman tarve on 55 500 euroa. Yritys maksaa vuokran kaksi kertaa, muut kulut, palkat ja palkoista pidätetyt ennakonpidätykset ennen kuin se saa asiakkailtaan suorituksen myyntilaskuista.

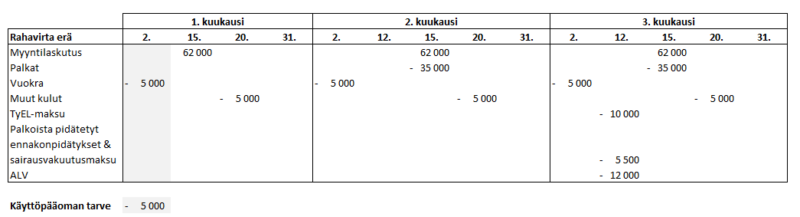

Laskelma 2

- Myyntilaskutus tehdään kaksi kertaa kuussa, 15. päivä ja kuun lopussa, maksuehto 14 päivää.

- Muuten samat luvut kuin ensimmäisessä laskelmassa.

Laskelmassa oletetaan, että asiakkaat maksavat 15. päivä lähetyt laskut niin, että yritys saa palkkojen maksua varten asiakkailta suoritukset sisään. Käyttöpääoman tarve pienenee 24 500 euroon.

Laskelma 3

- Yrityksen palkkapäivä on seuraavan kuukauden 15. päivä.

- Laskutus tehdään kaksi kertaa kuussa, muilta osin kuten laskelma yksi.

Käyttöpääoman tarve pienenee 10 000 euroon, koska palkkapäivä on seuraavan kuukauden puolella ja asiakkailta saadaan suoritus ennen palkanmaksua.

Laskelma 4

- Laskutetaan etukäteen kuun alussa 14 päivän maksuehdolla.

Käyttöpääoman tarve pienenee 5000 euroon.

Kuten yllä olevista esimerkeistä huomaat, on laskutusvälillä ja palkkapäivän asettamisella merkittävä vaikutus käyttöpääoman tarpeeseen.

Yrityksen tunnusluvut -opas

Ota yritystoiminnan kovat luvut haltuun! Oppaasta löydät yleisimmät tunnusluvut sekä selonteon siitä, miten ja miksi niitä käytetään.

Oppaan aiheina mm.:

- Keskeiset tunnusluvut, kuten myyntikate ja omavaraisuusaste

- Tunnuslukujen kaavat

- Lukujen hyödyntäminen